银行利润暴增,老百姓却钱包干瘪,背后是一场无声的财富转移

10月30日晚,中国农业银行公布了三季度业绩:净利润2208亿元,同比增长3.03%,总资产突破48万亿元,年化净资产收益率10.47%。

这份漂亮的财报,使得农行股价年内飙涨近六成,成为A股涨幅最大的银行股。

当银行股在资本市场光芒万丈的同时,普通家庭的日子却显得格外拮据。

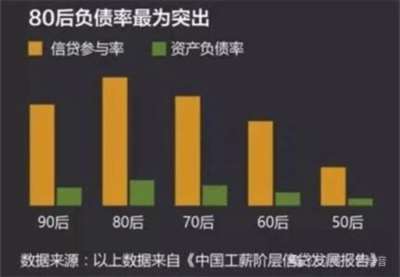

居民债务杠杆率高达64%,近8亿人负债,其中相当一部分人因为还债而不得不削减基本生活支出。

银行的利润暴增和家庭债务的普遍上升,这种强烈的反差背后是中国金融体系运行中的一个深层次问题:银行的盈利逻辑,已经与实体经济乃至居民福祉脱节。

从农行的财报结构可以看出,利润增长的“秘密”并不在于贷款业务的扩大,而在于结构性的调整。

数据显示,农行前三季度净利息收入同比下降2.4%,但手续费及佣金净收入却增长13.34%,以接近700亿元的规模成为新的利润支柱。

这个转变说明——银行越来越少靠“吸存放贷”赚钱,而更多依赖理财、代理、支付、托管、基金销售等中间业务。

这种结构变化在短期内提升了银行的盈利能力,却不能算好的现象,因为银行越来越像是一家巨型理财金融企业,而不是服务经济、驱动发展的脉搏。

(市场经济下)银行的选择,当然是为了自己的利益——当贷款利息下降、信贷需求疲软时,银行选择把重心放在手续费与理财产品上,这对于银行而言是轻资本高回报的盈利结构变化。

但对普通家庭而言,却意味着金融成本的转嫁。

个人金融服务费、理财管理费、信用卡分期利息、财富管理产品手续费,这些纷纷成为银行新的利润引擎。但在每一个金融产品背后,都藏着一层隐性的“抽成机制”。

内需不足的背景下经济尚未复苏,但银行这时候赚得盆满钵满,靠的不是企业投资扩大、家庭收入增长,而是金融服务的细化收费化。

银行的利润是账面数字的繁荣,居民债务则是现实生活的难以言说之痛。截至2023年上半年,居民部门杠杆率和债务率超过众多发达经济体,尤其是家庭债务率超过了美国、英国、日本、欧盟,更是远超印度等发展中国家。

2023年上半年全球主要经济体居民部门杠杆率和债务率,中国这一数据领先全球_計然財經

数据看着似乎也不算太赖,但问题在于,中国的居民可支配收入只有美国的六分之一。这意味着,同样的债务杠杆,在中国家庭身上造成的压力远远更大。

截至2024年末,信用卡逾期半年未偿信贷总额为1239.64亿元,较2023年上涨26.32%。

麦肯锡今日发布的《中国金融业转型与创新系列白皮书》预计,2025年中国狭义消费信贷(消费金融)余额将翻番,从约15万亿元增至约29万亿元。

年轻群体尤其95后、00后成为增长主力。银行或持牌金融机构的利息收入重要来源,就是这些消费贷款。

以上这些负债来源,又“恰好”与银行的利润来源相吻合。银行账面上的资产质量稳健,在另一面,是普通人家庭账本的收支失衡。

说到底,银行有钱而居民欠债,这个问题凸显出的是现在的流动性问题:钱在金融系统里打转,却进不了实体。

这就是为什么,银行的利润增长并非经济活力复苏的体现,而是金融体系“内循环”的结果。

农行总资产48万亿,同比增长11.3%;客户贷款增长8.36%;而同期中国名义GDP增速仅约4.5%。这意味着,银行资产扩张的速度远超实体经济。

也就是说,信贷扩张并未有效进入中小企业和居民消费领域。钱转来转去,就是转不到老百姓的口袋里,因为经济的良性循环不畅。

在这种时候,银行的“利润暴增”实质上是一种结构性的泡沫:资产负债表看似在扩张,但资金其实不过是在体系内反复循环,并没有转化成生产性投资。

还需要注意的是,农行的利润部分来自“以摊余成本计量的金融资产终止确认收益”——这一项同比增长高达318%。

啥意思?通俗点讲,就是通过卖出债券、理财等金融资产获得的账面收益。再次看出来,这种收益并非来自实体经济创造的新增产值,而是“金融游戏”的结果。

银行利润的暴增与居民钱包的干瘪,本质上反映了一场静悄悄的财富转移。

银行依托垄断性地位和政策信用,从储蓄端低息吸收存款,再通过贷款、理财、债券投资、手续费业务实现高收益。

与此同时,居民部门却因为收入增长乏力、储蓄利率下降而面临“存不下钱、赚不到息”的困境。

这构成了一种典型的“金融剪刀差”:银行享受货币政策宽松带来的低成本资金;但同时,居民却在负债端承担高利息、高费用。

这种结构长期存在,将进一步加剧贫富分化。到底为什么会出现这种情况?可以总结两个主要原因:

首先是货币政策的“金融化传导”。

过去几年,央行多次降准、降息,目的也是为了支持实体经济。但资金传导链条还是主要被银行体系部分截留——贷款门槛提高,存款利率下调,企业和家庭并未感受到货币宽松的“滋润”。政策红利在金融体系内部循环,反而成了银行的利润。

第二,居民财富增长的渠道依然狭窄。

中国的资本市场尚未形成稳定的财富分配机制。随着房地产下行,居民很难找到新的可靠投资渠道,钱只能被动回流银行体系。存款激增、利率下行,反而成为银行扩大投资和理财规模的基础。

也就是说,“大放水”主要成就了银行的利润,而没有缓解居民紧张的资产负债表。

如果银行利润增长脱离了社会财富的普惠分配,就会成为潜在的经济结构失衡风险。

真正健康的金融体系,应当是居民收入增长、企业盈利改善、银行利润同步扩张,而非此消彼长。

现在面对这种情况,有些人还在欢呼“银行成了宇宙大行”,就有点缺乏金融常识了。

现在要逐步规范银行中间业务收费,防止过度依赖手续费驱动利润——银行的主要盈利还是应该回归信贷支持与实体经济服务本身。

当然,根本措施还是要提高居民收入与金融收益率。在经济结构转型中,应当通过税收减负、提升社会保障、资本市场扩容等手段,提高居民部门的实际收入与投资回报率,让财富分配更加均衡。

货币政策的宽松,也必须能够真正传导到中小企业与家庭部门,而不是只停留在金融机构的资产负债表上。这需要改进信贷考核体系,鼓励银行承担更大的普惠金融责任。

银行财报上的利润、资产和回报率,对应的是老百姓账本上的房贷、信用卡账单和孩子的学费。

当这正反两面数字的走势出现背离,金融体系存在的意义就需要重新正视:它们追求的不应只是利润最大化,而是财富的高效流动与公平分配。

绝不能任由这场“无声的财富转移”继续下去,这样的话,提振内需将无法实现,经济的良性循环也难以找到活水,最终付出代价的将是每一个人。

·END·

「 支持乌有之乡!」

您的打赏将用于网站日常运行与维护。 帮助我们办好网站,宣传红色文化!

注:本网站部分配图来自网络,侵删

扫描下方二维码,订阅乌有之乡网刊微信