深圳上海楼市暴涨的诡异真相和终极拐点

2014年之前的十多年,深圳上海房地产的牛市伴随的是资金大规模的净流入中国,而最近这一轮疯长却是伴随着资金大规模的净流出中国开始的。

一.诡异的深圳上海楼市

让我们通过数据近距离的感受热的发烫的深圳上海楼市:

“深圳中原研究院数据显示,8月深圳二手楼盘均价为56788元/平方米,突破3月的最高值,创历史新高。另,上海新房成交均价涨幅攀高,首度突破4万元大关,以每平方米4.2万元的价格再度刷新历史记录,且同环比涨幅均为2010年下半年以来近6年来的最高水平。

8月18日上午,上海今年首幅内环内土地出让,地块位于静安区中兴路,总建筑面积11万平方米。融信以110.1亿元拿下该地块,楼板价达到100217元/平方米,溢价率139%。它的拍卖,创下中国土地成交史上最贵地王记录。另,8月26日上午,深圳宝安大空港片区11宗商业地块集中招标,8月29日上午,竞标结果出炉,招商蛇口和华侨城联合体以310亿成功夺标,一举超越此前广州亚运村保持的255亿全国总价地王纪录,成为新晋全国总价地王。”

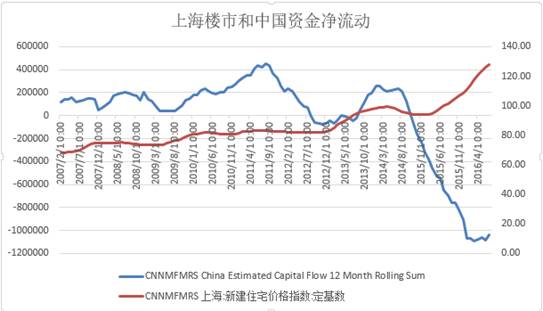

深圳上海房地产的这一轮疯狂在过去十多年以来的中国房地产大牛市里面也是罕见的。奇怪的是2014年之前的十多年,深圳上海房地产的牛市伴随的是资金大规模的净流入中国,而最近这一轮疯长却是伴随着资金大规模的净流出中国开始的。让我们来看的两个数据图:

中国资金12月滚动净流动(左轴),深圳:新建住宅价格指数(右轴),数据来源:彭博金融数据终端 WIND资讯

中国资金12月滚动净流动(左轴),深圳:新建住宅价格指数(右轴),数据来源:彭博金融数据终端 WIND资讯

如上面两个数据图所示,深圳上海房地产在2014年之前十多年的牛市中的价格增长速度远远落后于最近这一轮疯涨的速度。这是第一个蹊跷的地方,第二个蹊跷的地方就是2014年之前十多年中国一直是资金净流入,而最近这一轮深圳上海房地产疯涨发生的背景却是资金以改开以来前所未有的速度净流出中国。不信?让我来报数据,深圳上海房地产自2015年4月开始脱离历史常态轨迹高速攀升,2015年4月中国资金净流出453亿美元。特别值得注意的是今年以来,中国每月资金净流出均超过1000亿美元(数据来源:彭博金融数据终端),结果今年以来深圳上海的地王交易各自创造了历史高点和全国高点。

我们需要问自己的问题是,为什么在资金已改开以来最快的速度净流出中国的期间,深圳上海的房地产价格会以改开以来最快的速度增长?

过去这20年,房地产一直是美元进入中国最大的套利交易盘,如今最大的套利交易盘成交量达到历史最活跃水平,同时价格增速达到历史峰值,同时套利资金以前所未有的速度离开中国,这和A股中的庄股暴力拉升和高位派发如出一辙。那么深圳上海房地产价格的罕见高速增长和套利资金以罕见速度撤离中国是怎样联系起来的呢?

二.诡异的本质不在供需而在于金融

答案就在结合中国实际的金融经济学里:利率黑市

在中国特色的金融系统里,深圳扮演极其重要的角色。深圳是中国利率黑市最关键的一环。利率黑市诞生的缘起是中国利率非市场化,由央行统一调控,存款和贷款息差过大;再加上资金资源被国有大行垄断。银行的信贷资源绝大部分被国企央企和特权民企垄断,广大私企借贷无门。银行信贷资金利息往往不超过10%,而根据微金所的数据,中国民间借贷市场平均利率水平则在30%左右。要知道中国实业企业平均利润率只有5%,于是许多国企央企以及特权民企弄到廉价的资金之后,不是从事实业生产,而是从事资金倒卖。如今,利率黑市就是中国资金倒卖和套利的市场渠道总集(P2P,互联网金融,理财产品等等,链家违规发展P2P,互联网金融,理财产品来推高房价的丑闻并不让我吃惊,因为利率黑市的平均套利收益回报要显著高于利率黑市之外的企业,也验证了我之前的预测:房地产的危机并不是供求的危机,而是融资杠杆的危机),中国的影子银行在很大一部分上就是利率黑市。

利率黑市的规模可以通过影子银行的数据来窥视。根据中国人民银行数据,2013年中国影子银行在其社会融资总量中的占比高达30%,而这个占比在2012年时为23%,其增速举世罕见。根据布鲁金斯学会的研报,2013年中国影子银行的规模有25万亿元人民币之巨,属世界最大之一。

腐败,寻租和套利为利率黑市源源不断的提供资金,这些资金在套利完成之后就有了逃离中国的必要。根据国际反洗黑钱智库全球金融诚信组织的研究报告,(如下图所示)在2000至2011年间共有约3.75万亿美元的非法现金流流出中国,这其中有相当一部分是贪腐收入。中国现在外流的非法现金流对GDP的占比已经超过了10%,每年在中国,香港,英属维京群岛之间通过转手套利和贸易作假渠道流动的非法现金流高达1万亿美元之巨。腐败和寻租收入逃离中国后变成海外热钱又再进入利率黑市套利(外资者,实非外资也),如此循环往复。

(在2000至2011年间共有约3.75万亿美元的非法现金流流出中国)

(非法现金流主要通过虚假贸易进出中国)

(中国最大的投资国居然是香港和英属维京群岛这两个弹丸之地和离岸金融中心,中国的外资绝大部分是出境漂白的内资)

中国的利率黑市既是国内腐败和寻租的价值套现机制(内循环),又是国际虚假贸易和热钱循环的重要组成部分(外循环)。

下面来揭示深圳在中国利率黑市中的巨大意义:“香港是中国大陆利率黑市的非法现金流洗钱中心(每年数千亿美元之巨),深圳毗邻香港,坐享地下钱庄海量流动性之便利,这些钱不少便以楼房的形式囤积着,由于深圳地产可以在香港某些金融机构做抵押品融资,就可使黑钱流出境外。深圳在p2p金融,互联网金融,信托,理财产品,地下钱庄等方面均走在全国前列,深圳楼市(特别是大户型)的火爆与之密不可分。”

深圳地产除了可以在香港某些金融机构做抵押品融资之外,还可以到国内机构做内保外贷,其套利收入还可以到地下钱庄做账户对敲,通过这些合法不合法的手段都可以把人民币资产转成境外的美元资产。深圳地产作为融资抵押品,可以创造性的利用境内境外,合法不合法的多种渠道,将人民币资产转成境外的美元资产。这就是“2015年三月之后,深圳房价居然随着外汇占款和外储资产以1994年以来(过去这22年)所未见的速度坍塌而进入历史上前所未见的高速增长期”这样一个逆天现象发生的金融经济学本质。

一句话,利率黑市要赶在中国债务危机全面爆发和人民币快速贬值之前,把其人民币资产转成境外的美元资产。由于利率黑市的有万亿元级别的人民币资产需要置换成境外的美元资产,深圳楼市井喷式爆发了。利率黑市将人民币资产置换成境外美元资产的需要到底有多强劲?根据彭博社今年1月的最新数据,2015年中国的资金流出总额为1万亿美元,创有史以来最高纪录。同时,深圳楼市的价格增速也创了历史最高纪录。

深圳毗邻中国大陆利率黑市的非法现金流洗钱中心香港(每年数千亿美元之巨),那么上海呢?上海有自贸区。自贸区也是洗钱的天堂。自贸区之前,上海保税区就在铜融资洗钱中起到至关重要的作用,如今有了自贸区,上海未来洗钱的能力也会蓬勃而出。年后上海房价的井喷就是一个标志。

至此深圳上海楼价暴涨的惊人真相在结合中国实际的金融经济学的聚焦下露出了本来面目。重要的事情说两遍,深圳毗邻中国大陆利率黑市的非法现金流洗钱中心香港,上海有自贸区,自贸区也是洗钱的天堂。深圳上海地产作为融资抵押品,可以创造性的利用境内境外,合法不合法的多种渠道,将人民币资产转成境外的美元资产。由于利率黑市将人民币资产转成境外的美元资产的强劲需要,深圳上海楼市井喷式爆发了。深圳上海楼市越火爆,表明利率黑市将人民币资产置换成境外美元资产的需要越强劲,表明未来人民币汇率贬值的压力会越大。利率黑市是宏观流动性主导因素,别的人都是搭便车或者是跟风者,问题是一旦利率黑市基本完成了其资产转移境外的任务,那么搭便车或者跟风者就会成为最后的接盘侠。

三.从深圳上海本地的宏观金融数据还原楼市诡异的真相

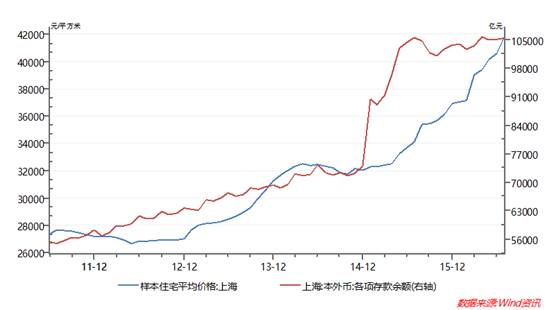

一言以蔽之,深圳上海地产的这一轮罕见的火爆的原因在于中国有大量的资金有逃离中国的需要,而深圳上海是中国资金出逃的两个最大的港口。让我们再来看下面两个数据图:

如上2图所示,深圳上海楼市这一轮暴涨发动前不久,2014年12月,深圳上海两地的本外币存款余额开始直线上升。这意味着全中国准备逃离的资金从2014年底开始大量积聚在深圳上海,深圳上海两地的房地产成了准备逃离资金的资产池和洗钱工具。

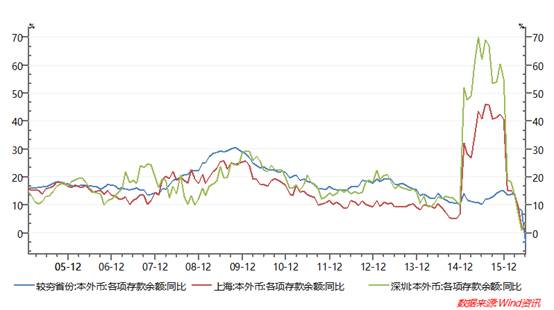

再来看下面的数据图:

上面数据图中的较穷省份指的是中国GDP最低的14个省。从上面的数据图我们可以看出,在2014年年底之前,深圳上海本外币存款余额和中国最穷的14个省的存款余额,其同比增速一直处在差不多的水平,从2014年12月份开始,深圳上海本外币存款余额同比增速就开始直线攀升,把中国最穷的14个省的存款余额同比增速远远抛在背后。从数据上来看,这种全国资金过度涌向深圳上海这两个资金出海口的现象在改开以来是没有出现过的。与此同时,数据显示,资金正以改开以来前所未有的速度逃离中国。

深圳上海楼市这一轮历史罕见的暴涨,从金融本质上来讲和A股中的庄股暴力拉升和高位派发无有差别,主力就是进入中国的美元套利资金。

四.关于深圳上海楼市房价大顶的预测

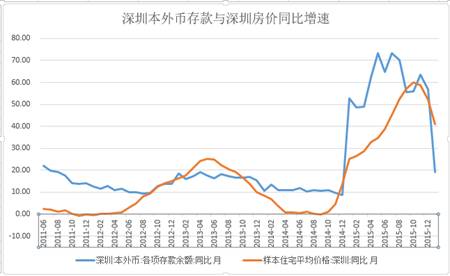

但问题是深圳上海两地的本外币存款余额同比增速在2015年7月见顶,如今已跌到0附近。让我们再来看下面的数据图:

数据来源:WIND资讯

深圳本外币存款余额同比增速和深圳房价同比增速是滞后极度正相关,滞后期为8个月,也就是说把深圳房价同比增速的数据往前提8个月再和深圳本外币存款余额同比增速数据叠加,其相关系数约为0.9,属于极度正相关。这意味着深圳本外币存款余额同比增速见顶后8个月左右,深圳房价同比增速也为见顶。事实确实如此,深圳本外币存款余额同比增速于2015年7月见顶,深圳房价同比增速于2015年4月见顶。目前深圳本外币存款余额同比增速接近零,这意味着明年上半年深圳房价同比增速会跌到零附近。如果深圳房价同比增速跌到零附近或者跌成负数,深圳房价环比增速也会跌到零附近或者跌成负数。

根据历史数据分析,笔者的预测结果是,深圳的房价本身应该会在明年6月份左右见顶(时间误差以月为单位),由于深圳上海两地房价高度正相关,上海的深圳的房价本身也应该会在明年6月份左右见顶(时间误差以月为单位)。届时,深圳上海两地的房地产作为中国准备逃离资金的资产池和洗钱工具,其暴力拉升的环节将结束,将全面进入高位派发模式。届时,深圳上海两地的本外币存款余额同比增速早已坍塌为负值,深圳上海两地的房地产流动性支撑不足,高位派发的模式极有可能会向下失控。

外一篇:这轮狂热,和25年前的日本何其相似!

文/凯风&楼小姐

崩盘来得悄无声息。

前一夜,日本人狂热买房,有如鸡血充脑,饮鸩止渴。

1991年,岛国楼市决堤,房价一泻千里,造成历史上最大的房地产泡沫之一。

大量银行和地产企业倒闭,当年倾尽所有买房的家庭一夜返贫,跌到现在还未回血,每年还要交着沉重的赋税。日本经济陷入长达二十年的持续衰退。

楼市崩盘之前,日本人究竟在做什么?

1 两个神话

上帝欲使其灭亡,必先使其疯狂。

日本楼市狂热时,有两大“神话”一直刺激着所有投资者。

第一个神话是“土地不会贬值”。日本人多地少,人们坚信土地永远是稀缺的。日本全民陷入炒地买房风潮,土地价格不断暴涨,“地王”每隔几个月就刷新一次。

从1985年底到1990年初,短短四年多时间,日本城市地价增长了200%。1990年,仅东京都的地价就相当于美国全国的土地价格,而美国的面积则是东京的1.5万倍。

一寸土地一两金,银座崛起“地王”最巅峰。无论是实体企业还是金融机构,都不计成本将资金投入土地市场。

其实,金山银矿的底子早已亏空了。

第二个神话是“东京房价不会下跌”。奠定这一“神话”崇拜基础的,是日本过去几十年强劲的经济增长,日本一跃成为世界第二经济强国。在日本人看来,日本取代美国成为世界第一经济强国似乎不远了。

为这一神话推波助澜的,还有这样一种信念:政府永远会支持房地产,日本只有一个东京,吸引着全国乃至全球的人口流入。站在世界中心,怎会有泡沫破裂的担忧?

然而,人们忽略了,当时的日本城市化率已经达到77.4%,而老龄化率开始攀升。城市化红利消失,人口红利不再,经济失去增长动力,房价也就失去支撑。

值得警惕的是,越是大城市,在泡沫破裂和崩盘时,下跌就越严重。

2 疯狂置业

坚信两个“神话”无坚不摧,上到房地产企业和金融机构,下到普通居民,没有人不在购置房产和股票,期待在持续的暴涨中大赚一笔。

整个社会,到处都在讨论房地产和股票。企业做一年的利润,还不如一块地一天的涨幅,实体经济纷纷抽出资金大举进军房地产,落后一步就等于落后一个世纪。

用东京大学教授田村清彦的话来说:“当时东京新宿的工作室价格在一天之内能够翻倍,今天你买,明天他买,价格高涨,并且形成了一种连锁效应。”

造成这种狂热错觉的,契机是日本签署了“广场协议”。随后,日元不断升值,口袋里的钱一下子多出来许多,不但日本人有钱买遍全世界,国际资本也蜂拥而入,加入土地和资本市场炒作的大军中。

当时,政府奉行货币宽松政策。央行贴现率低,贷款利率同样非常低,商业银行鼓励居民贷款,金融机构也乐于将钱贷给土地投资者,并鼓励投资者买到地后,再以土地作为担保,继续贷款买地……循环往复,银行最终也被拖进泡沫之中。

买房炒地蔚为大观,媒体把这种狂热视同于经济繁荣,热烈鼓吹,甚至援引历史上的岩户景气、神武景气等来命名。

然而,危机还是来了。

2011年,日本推理小说家东野圭吾在《解忧杂货店》中,通过穿越时空的来信,帮助女主角在楼市崩盘之前躲过一劫。

然而,大多数普通日本人却没有小说里的幸运。

3 崩盘时刻

1990年,股票市场率先崩盘。短短一两年间,日经指数从最高的38915点跌到14309点,跌幅高达50%以上。

接着,楼市崩盘。由于土地市场与资本市场关系密切,资本市场崩盘随即传导到楼市。金融机构为避免损失,要求企业偿还贷款,企业不得不变卖股票和不动产,大量地产抛到楼市,地价应声而跌。

房地产企业倒闭,银行因为不良贷款率暴增而倒闭,普通国民住房转眼之间成了负资产。

崩盘之前,难道日本政府没有做出任何努力吗?

其实,早在崩盘之前几年,政府就已看到楼市和股市的狂热,频频出手,可惜无济于事。

当时日本的楼市调控措施与现在并没有什么两样。1987年,日本政府要求金融机构严控房地产贷款量,“房地产贷款增长速度不能超过总体贷款增长速度”;同时提高房地产税收,持有不到两年的土地交易被课以重税。

然而,这些举措对房市并没有产生任何正面影响。土地管控措施,非但没能遏制地价飞涨,反而因为对土地限制过多,从而导致供给不足,地价不降反升。

在货币市场上,日本开始大幅度收缩。在短短1年内,日本央行连续3次提高贴现利率,连续5次加息。然而,过于着急的货币政策,反而成为股市崩盘的导火索。

崩盘都是在最不经意的时候来临。城市化红利消失、人口红利衰退、资本过度炒作、对楼市股市过度依赖、调控政策过于刚猛……所有或隐或显的负面能量,在这一刻全面爆发。

崩盘的代价有多大?

20年来,日本六大主要城市住宅用地价格跌幅达到65%。随着房价暴跌,国民财富持续缩水,损失高达1500万亿日元,相当于日本3年的GDP总和。日本经济更是萎靡不振,二十年间,日本年均GDP增速只有0.75%。

这是所有日本人都难以磨灭的记忆。在日本有一个名词“泡沫经济”,特指八十年代那段疯狂的时光;从1990年至今的二十多年,日本人又发明了一个名词“失去的二十年”,失落情绪遍及整个日本。

4 重复上演

时隔20年之后,日本经济开始温和复苏,但日本地价和房价远远未回到当初的水平。

以东京都市圈为例,2014年东京及周边地区一套公寓均价241万人民币(63.16方),均价不到4万元,还没回到历史最高水平。

与中国对比,这一价格只与北京深圳上海相当。但如果考虑到,日本房屋面积是实际面积,不存在公摊,而且土地是永久产权,就会明白东京实际房价根本不敌北京上海深圳。

如果再考虑到富裕层面的差异,实际房价的差距就更为明显:2014年日本东京人均可支配收入达到10万元人民币,而今天,北京上海深圳的人均可支配收入也就5万元左右。

经济发达程度不如东京,实际房价却已经超越东京。经济下行,一线二线城市房价却不断上涨;众多中小企业关停,投身房地产市场;“地王”连接不断,楼盘一天一个价;房价不会跌的神话大行其道,人人都在谈论房市,唯恐买房晚了,甚至形成离婚购房热潮……

这种场景与当初的日本是不是再相似不过?

「 支持乌有之乡!」

您的打赏将用于网站日常运行与维护。 帮助我们办好网站,宣传红色文化!

注:配图来自网络无版权标志图像,侵删!

扫描下方二维码,订阅乌有之乡网刊微信